2024-10-22

市场规模超百兆的资管,会被DeFi革了命?

随著 DeFi 的发展,有没有可能在加密行业中诞生新的贝莱德或者先锋基金呢?

截至 2022 年,全球管理的资产约为 126 兆美元(AUM)。由于在金融市场上的全球财富为 329.1 兆美元,约 38.3% 的所有财富是由全球资产管理行业管理的。

但是加密资产目前的管理规模,才几百亿美金。可能就占了加密资产规模的 3% 左右吧?

在传统资管行业中,历史悠久的大牌资管公司,在募资和品牌形象上,总是比新兴公司有很大优势。

但市场上也曾经爆出来过麦道夫这样掉眼镜的大案子,但总体上贝莱德、桥水(前几天又有传闻)这种巨头,还是很被投资者信任的。

加密资管劣迹斑斑

资管这么大的行业,加密圈当然不会放过。

前几年风声水起的 Yearn,声称客户可获得高达 1200% 的年化收益。

投资者可以进行收益挖掘 / 流动性挖坑 / 质押等各种行为,还可以搞各种合约杠杆,这些全部可以通过智慧合约自动执行…

然而大部分还是变成了看谁跑得快的游戏。

延伸阅读:Messari 解析 Yearn 代币经济发展: YFI 价值捕获到价值创造

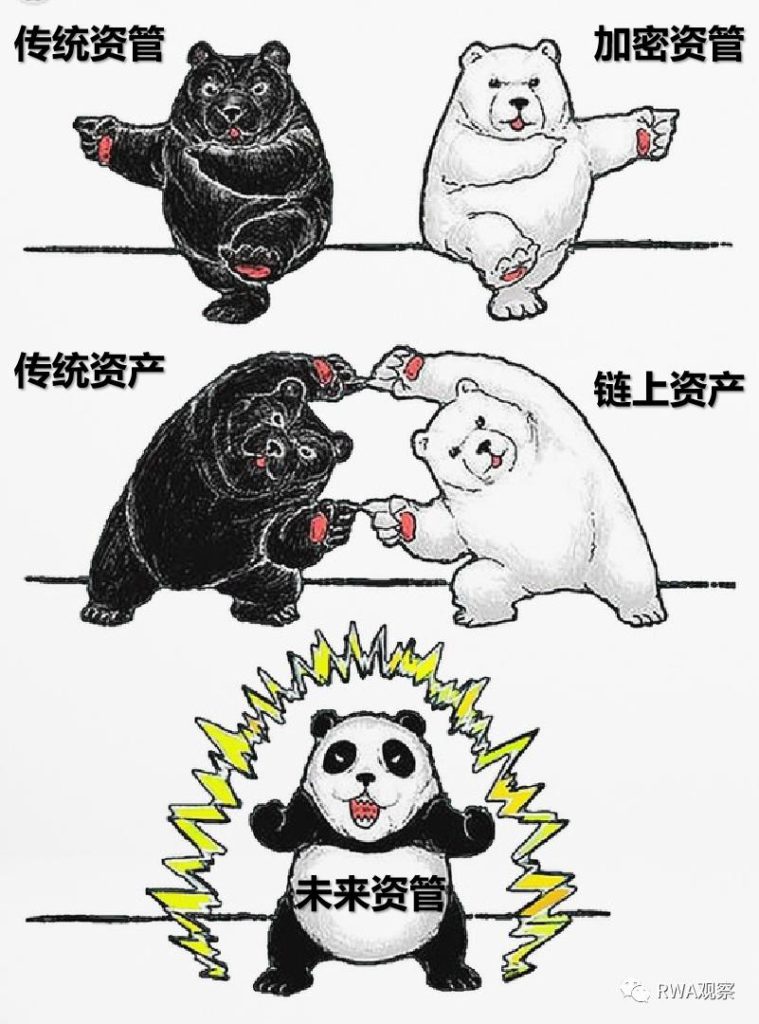

传统与加密正加速融合

在过去的几年里,DeFi 的资产管理其实已经经历了重大的转变。

最初的重点是最大化单个资产的回报,现在的重点已经转向建立稳健的和抗风险的资产池,以满足传统使用者的需求。

以贝莱德为首的传统资管大鳄们,也在纷纷布局加密行业,灰度更是早早上线了比特币信托基金。

如无意外,在比特币现货 ETF 获批之后,还有有大量其他代币的 ETF 也会陆续获批。届时借助传统金融机构的渠道能力,加密资产将会有大量份额被资管机构掌握。

延伸阅读:贝莱德等不及比特币、以太坊ETF审查!直呛SEC:现货和期货本质没差

但这些传统机构推出的 ETF 也还是中心化的金融产品,但是投资者在审查这些 ETF 的底层资产的时候,肯定更相信托管地址的记录,而不是所谓专业机构的审计报告。但是要实现真正的融合,还必须要在结算端有所突破。

区块链交易与传统交易最大的区别就是:

链上交易是即时结算的,传统交易要通过权威机构完成结算。

权威机构也正在加紧采用分散式帐本技术,补齐技术上的短板。如果结算端也可以通过链上方式确认,且存在大量代币化资产,那未来传统资管和链上和加密资管的界限可能会十分模糊。

在某种程度上:

美国国债的发行模式,和流动性质押没什么本质区别;

现代银行的运营模式,远没有稳定币发行机构透明可靠;

主权货币的印钞机制,已经被比特币大佬鄙视好多年了。。。

用类似狗狗币这种方式,一开始是个玩笑,玩的人多了就成了文化信仰。

连狗狗的创办人都没想到会发展到这种局面。

可以认为是 「占领华尔街」 的去中心化版本吧。

最后的破局方式,既有可能是由 SEC 认可的托管机构推出非托管方案,也有可能是按照某种标准认可非托管技术。

延伸阅读:SEC预告起诉「质押、托管、钱包」三大加密服务,Coinbase喊冤:恐吓执法!

不过和监管博弈这种事,还是先交给美国的科技巨头吧~

可能是受此影响,加密资管(Asset Management)现在是这个样子: